——约翰·肯尼斯加尔布雷思 刚刚过去的10月、11月,市场整体震荡回撤,进入11月下旬以后,随着市场的调整,尤其是市场众多产品重仓的医药、计算机等板块的调整,产品净值也迅速回撤。 数据显示,11月以来截止26日,主动管理的权益类产品(仅计A类)平均涨幅仅为0.88%,同期,上证综指、创业板指和中小板指的涨幅分别为-0.75%、0.46%和0.08%。公募基金收益率整体跟随市场表现。(资料来源:中财网) 有专家分析,当前市场下行风险不大,因为我们现在的宏观环境和2018年下半年,尤其是与2018年三、四季度市场承受最大下行压力时非常不一样的。市场如果有下行压力的话,下行空间是比较小的。相反我们认为市场上行空间要比下行空间要大,系统性机会大于系统性风险。 面对这样的市场情况,投资者们是否要追涨杀跌,也加入到回撤的队伍中去呢?其实,过于看重回撤并不能解决问题,我们应当正确理解权益投资中的波动与回撤;搞懂自己资产配置的价值,完善自己的投资方式。 一 直面权益资产股价的波动与回撤 权益类资产,是大类资产中的重要组成部分,其背后代表的是一个市场、一个国家最优秀的一批公司的所有权。但是权益类资产的上涨是震荡式上涨的,在投资过程中往往会发生波动与回撤,这时候我们该如何应对呢? 1. 什么是股价“回撤”? 大多数人都厌恶“回撤”,觉得刚赚回来的钱,又被拿走了,但“回撤”并不意味着“亏损”,“市值”不是“银行活期存款余额”,“账面浮动盈利”也不是“确定的存款利息”。 “回撤”通常分为“股价回撤”、“市值回撤”、“净值回撤”和“盈利回撤”。 股价回撤 针对个股,即股价从前期高点回落。 市值/净值回撤 对应投资组合,一支或多支个股的股价回落,引起市值或净值回落。 盈利回撤 盈利回撤更通俗易懂的解释,是“账面浮动盈利”的回撤,因为股票持仓没卖出、产品没赎回前,投资没有结束,不能算作盈利回撤。 2. 股价“回撤”是怎么造成的? 影响股价的因素非常多且复杂,包括企业估值、行业发展情况、市场宏观情况、法律政策等内生与外生因素,在不同的行业、企业和时间周期内的作用对股价的影响难以简单概括。股价的回撤有五类原因: 第一类是单纯因为随机游走引起的回撤。 公司的股价是随机游走的,任何一个具体的交易价格,都不足以衡量公司价值,当有了长期的、大量的交易价格时,才可以接近公司市值的全貌。这类随机的回撤是没法预测的,也不能防范,可以忽略。 第二类是对个股短期高涨情绪回落引起的股价回撤。 多发生于个股股价短期冲高之后,高抛之后,可能高涨的情绪会延续下去,拉长时间跨度后被公司盈利增长追上;此时任何一个低于高抛位置的价位都值得接回,但绝大部分人不愿意加价接回。所以这类回撤很难预测,建议不必预测和防范。 第三类是公司业绩回落引起的股价回撤。 根据公司业绩决定加减仓,通常太晚了。这一类回撤首先要区分是长期业绩下滑,还是短期业绩回落。如果公司经营业绩持续下滑,股价大幅回撤。如果是行业特性下的短期变化引起的业绩波动,可以不去预测和防范。 第四类是黑天鹅事件引发强烈悲观预期造成的股价回撤。 公司经营中的“黑天鹅事件”,会带来股价的剧烈回撤,如三聚氰胺事件改变了乳业的市场格局,也有一些黑天鹅只是插曲。这类回撤我们很难预知、防范,但事后要持续关注事态发展,及时作出评估。 第五类是牛市崩塌引起的股价回撤。 牛市崩塌引起的回撤,是由很大概率预见的,投资者应当提前做好准备,尽可能避开这里回撤,要牢记牛市是用来卖股的,不是用来买股的。 二 如何应对权益资产的波动和回撤? 人们之所以害怕“回撤”,心理学上的机制是“损失厌恶”,浮亏一块钱造成的心理影响至少是浮盈一块钱的2倍,这也是进化造成的结果。如果对股市规律没有深刻理解,是很难淡看波动的。 1 控制交易情绪,切勿追涨杀跌 权益类投资最显著的特点就是波动。一方面是价格在向价值均值回归;另一方面,短时间内的波动,市场情绪可能是主要驱动因素。当市场向好时,在贪婪心理作用下,投资者担心无法“上车”而在很高的位置加仓,不顾股价快速上涨时面临的回撤下行风险,此时投资者会恐惧。然而,当股价下跌到一定程度,尤其低于内生价值时,抛售的投资者会因为懊恼而重新加仓。此时,如果市场再次调整,投资者回撤会更厉害,并产生绝望情绪。 贪婪和恐惧作为市场的两股主要情绪,造成权益市场的高波动。我们要克服情绪带来的错误行为,最简单的方法就是减少交易频率。买入时进行充分的投研分析;市场向上时,投资呈向理想的正收益,卖出赎回,将投资收益落袋为安。 2 调整心理预期,直面投资波动 理性投资观念的缺失,使得我们一味追求高收益。并且投资者在长期银行理财等“刚性兑付产品”投资形成“预期收益”思维,产生“高收益、低波动”的投资预期,往往会产生预期落差。 权益资产发生回撤时,账面资产浮亏,由于“预期收益”的心理印象,就会产生恐惧、不信任的心理,进而做出错误的交易行为,回撤时大量卖出,造成本金亏损。 对于权益类投资而言,承担必要的风险是获取收益的必要前提,风控意识不等于风险厌恶。 正如巴菲特所言“他人贪婪时我恐惧,他人恐惧时我贪婪”,我们应当学习独立判断和逆向投资,克服盲从心理,做出审慎的投资决策,这不仅需要完整的投资知识、框架和风控能力,还需要强大的情绪管理能力和交易纪律执行力。 以上观点不构成对投资者的投资建议,市场有风险,投资需谨慎。在任何情况下,本公司不对任何人因使用以上任何内容所引致的任何损失负任何责任。图片来源于网络,原版权归原作者所有,如有涉及到版权问题,请联系我们删图。

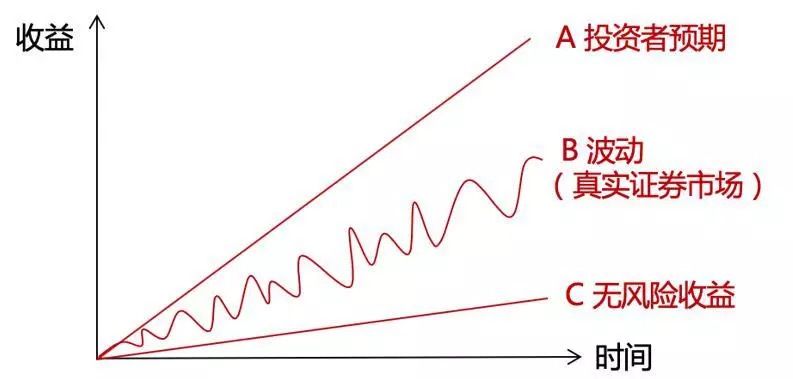

金融世界的一个突出特点是金融记忆的极端简洁,投资者一次又一次地亏钱,因为他们只是忘记了周期是不可避免的,而且没有免费的东西。